KATA-új törvény

2022. július 12-én a parlament elfogadta az új törvényt a kisadózó vállalkozók tételes adójáról, július 18-án este pedig meg is jelent a Magyar Közlöny 118. számában.

2022. szeptember 1-jétől csak főfoglalkozású egyéni vállalkozók lehetnek KATÁ-sok, egyéni cégek, betéti társaságok, közkereseti társaságok és ügyvédi irodák már nem.

Az egyik legfontosabb változás az, hogy a KATÁ-sok nem értékesíthetnek és szolgáltathatnak cégeknek, csak magánszemélyeknek. Kivételt képeznek ez alól azok, akiknek a bevételük TESZOR 49.32.11 szerinti taxis személyszállításból származik. Ha mégis számlát állítanak ki cégeknek vagy jogi személyeknek, akkor a kisadózói adóalanyiság megszűnik a bevétel megszerzését megelőző nappal.

A tételes adó mértéke egységesen 50 ezer forint lesz havonta, megszűnik a főállásúnak nem minősülő kisadózó utáni havi 25 ezer forintos, valamint a főállású kisadózó utáni magasabb ellátási alap fejében havi 75 ezer forintos összeg.

Változik még az eddigi 12 millió forintos éves bevételi határ is. Szeptember 1-jétől 18 millió forintos nettó árbevételig a tételes adón kívül nincs más fizetési kötelezettség, azaz a KATÁ-sok mentesülnek a vállalkozói személyi jövedelemadó és vállalkozói osztalékalap utáni adó vagy átalányadó, a saját maga után fizetendő személyi jövedelemadó és társadalombiztosítási járulék, valamint a szociális hozzájárulási adó megfizetése alól. A 18 millió forintos bevételi határ fölött azonban a különbözet után 40%-os adót kell fizetni. Amennyiben a KATA adóalanyiság nem az adóév egészében áll fenn, akkor a bevételi összeghatárt időarányosan, havi 1,5 millió forintjával kell figyelembe venni. Fontos megemlíteni, hogy évi 12 millió forintos nettó árbevételig be lehet jelentkezni alanyi adómentességre, továbbá változás még, hogy az ügyfelenkénti 3 millió forintos határt eltörölték. A KATÁ-s vállalkozók jogosultak az állami ellátásokra, az ellátások számításának alapja havonta 108 ezer forint.

Ha valaki szeptember 1-jétől is KATÁ-s szeretne maradni (vagy azzá válni), akkor az ehhez szükséges NAV nyilatkozat augusztus 1-jétől tehető meg. A 2022. szeptember 25-ig megtett nyilatkozat alapján a KATÁ-s adóalanyiság 2022. szeptember 1-jétől jön létre.

A KATÁ-ból kieső cégek szeptembertől automatikusan a társasági adó hatálya alá kerülnek. Az adózott eredmény után (a társasági adóalap növelő és csökkentő tételek figyelembevételével) 9% társasági adót kell fizetni, a kivett osztalék után pedig 15%-os személyi jövedelemadót és 13%-os SZOCHO-t.

A cégek bejelentkezhetnek a kisvállalati adó (KIVA) hatálya alá. Ha valaki ezt választja, akkor ezt érdemes még augusztusban megtenni, hogy szeptemberben ne kerüljön át automatikusan a társasági adóba. A TAO-hoz képest általában akkor éri meg a KIVÁ-t választani, ha a bérköltség eléri az összes költség 20-30%-át, főleg, ha a bértömeg több mint a profit. Az adó alapját a személyi jellegű ráfordítások képezik, mértéke 10%.

Azok az egyéni vállalkozók, akik nem szeretnének vagy nem tudnak a KATA szerint adózni, átkerülnek a vállalkozói személyi jövedelemadózás hatálya alá. Ez egy nyereségadó, a vállalkozói adóalap után 9%, a vállalkozói osztalékalap után 15% az adó mértéke. Az osztalékalapot 13%-os SZOCHO fizetési kötelezettség terheli, maximum 4 800 000 Ft osztalékalap után kell ezt megfizetni. A SZOCHO-t és a TB-járulékot legalább a minimálbér, de szakképzettséget vagy középfokú végzettséget igénylő tevékenység esetén a garantált bérminimum (260 000 Ft) után kell megfizetni. Ebben az adózási formában az adóteher a vállalkozási tevékenység érdekében felmerült, igazolható költségek elszámolásával csökkenthető.

Az új KATA-törvény szerint október 31-ig a 2022-es évre választani lehet az átalányadózást is. Választhatóságának feltétele, hogy a választás évét megelőző adóévben az egyéni vállalkozó bevétele nem haladta meg az éves minimálbér tízszeresét, azaz 20,08 millió forintot. Fontos, hogy az egyéni vállalkozó bevétele az adóévben nem haladhatja meg az éves minimálbér tízszeresét, a 24 millió forintot.

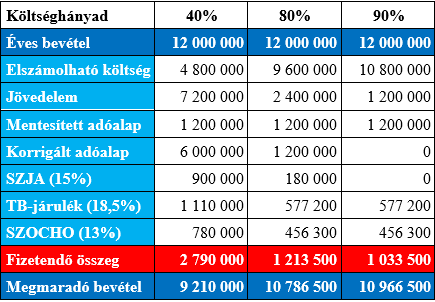

Ebben az esetben az éves jövedelmet úgy állapítják meg, hogy a bevételből levonják a költséghányadot (40/80/90%), adózni pedig a fennmaradó érték után kell. Az így megállapított jövedelem szinte munkabérként adózik, ami azt jelenti, hogy SZJA-t, TB-t és SZOCHO-t is meg kell fizetni utána.

Az éves minimálbér feléig (2022-ben 1 200 000 Ft) a jövedelem adó- és járulékmentes, ami azt jelenti, hogy a bevétel adómentes:

- 40% költséghányad esetén 2 000 000 Ft árbevételig

- 80% költséghányad esetén 6 000 000 Ft árbevételig

- 90% költséghányad esetén 12 000 000 Ft árbevételig

Ha egy vállalkozó az átalányadózást választja, akkor azt minden tevékenységére alkalmaznia kell.

Azok a KATÁ-sok, akik alanyi adómentesek lehettek, átalányadózó egyéni vállalkozóként ugyanúgy maradhatnak alanyi adómentesek, ha nem lépik át a 12 millió forintos nettó bevételi korlátot.

Azok az átalányadózók, akik KATÁ-sként a maximális 12 millió forintos bevételre tettek szert, 40%-os költséghányad esetén 2 790 000 forint, 80%-os költséghányad esetén 1 213 500 forint, 90%-os költséghányad esetén pedig 1 033 500 fizetendő adóval kalkulálhatnak éves szinten, a KATA szerinti 600 000 forintos tétellel szemben.

A fizetendő adó levezetése 12 millió forintos éves árbevételnél, szakképesítéshez kötött tevékenység esetén, 40%-os, 80%-os és 90%-os költséghányaddal számolva.

A KATÁ-val szemben előnyt jelent, hogy az átalányadózás esetében teljeskörűen érvényesíthetőek az SZJA-kedvezmények, így a fizetendő összeg még tovább csökkenthető.

Iratkozzon fel a blogunkra

Írjon nekünk, ha van kérdése.